「利益幅をせまくして、優遇スワップを適用しよう!」

マネスクより7月から始まったキャンペーン「せま得」について、次のように感じた人もいるのではないでしょうか。

これって、本当に得になるの?

リピート系FX自動売買は、バックテストの結果より、利確幅が大きいほど累計利益も増える傾向が示されているので、これはいかがなものでしょう?

ちょっと待ってー、Play Back!Play Back!

— アビ|WEBライター&トラリピFX (@chan_abi_blog) June 22, 2021

「せま得」の目的に

>1日1回のリピート体験を目指していただくためです。

とありますが、これいうほど目指したいですか😅

利益幅を狭くすると累計利益も減りそうですが、スワポでその差が縮まるものなの?🤔

一度調査してみようと思います#トラリピ https://t.co/JZeP5n4Osd

「せま得」の”得”とは、果たしてユーザーにとって得なのか、それともマネスクにとっての得なのか。

その真意をはかるべく、個人的に調査をしてみましたので、その結果を紹介したいと思います。

※以下より紹介する内容は、所詮素人の考察に過ぎません。

こんな考え方もあるのかぁ…と、あくまでも考え方の参考に留めていただければ幸いです。

結論:可能性、感じないこともないが…

最初に結論からお伝えすると、「せま得」を適用したところで、まぁ…、もしかしたらワンチャンあるかも?といった感想です。

なんだ!この曖昧な結論は?

「せま得」が良いのか、悪いのか、ハッキリしろよと思うかもしれませんが、一通り調査した結果では、こう結論づけるより他ありませんでした。

この結論に至った理由について、納得いただけるよう、順序立てて説明していこうと思います。

「せま得」アリ・ナシの比較

まず、「せま特」を適用した時、そうでない時の結果を比べてみましょう。

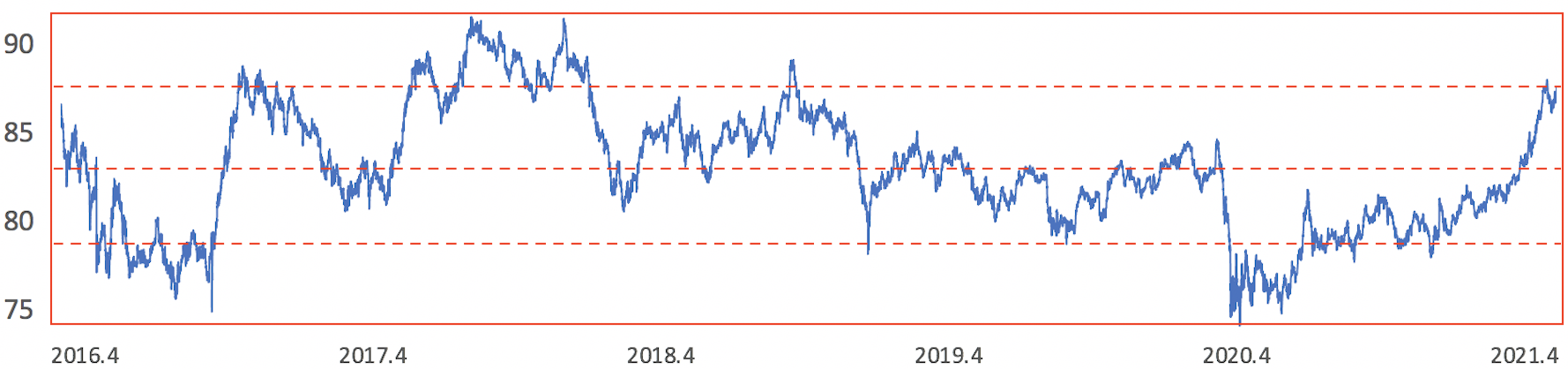

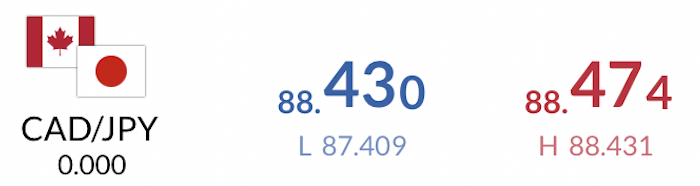

本記事ではCAD/JPYの通貨ペアをベースに、比較検証のため、以下の設定のもとバックテストを行いました。

- 運用期間:直近5年間(2016.4〜2021.4)

- トラップ範囲:買 74.0円〜92.0円

- 指値値幅:0.10円

- 通貨量:0.1万通貨

- 利確幅(せま得アリ):1000円

- 利確幅(せま得ナシ):200円

- 付与スワップ(1Lotあたり):+2/1day

設定のポイントは、「せま得」のスワップ優遇を最大限活かせるよう、買いトラップのみで構成している点です。

またCAD/JPYにおいて、マネスクが公表する「+2円」という付与スワップが、5年間継続した場合を想定してます。

基本的には、永続的にスワップが固定されるはずもなく、また「せま得」キャンペーンも一次的なものに過ぎなものに過ぎません。

あくまでも、この「せま得」キャンペーンを長期間続けたらどうなるのか、その参考程度にお考えください。

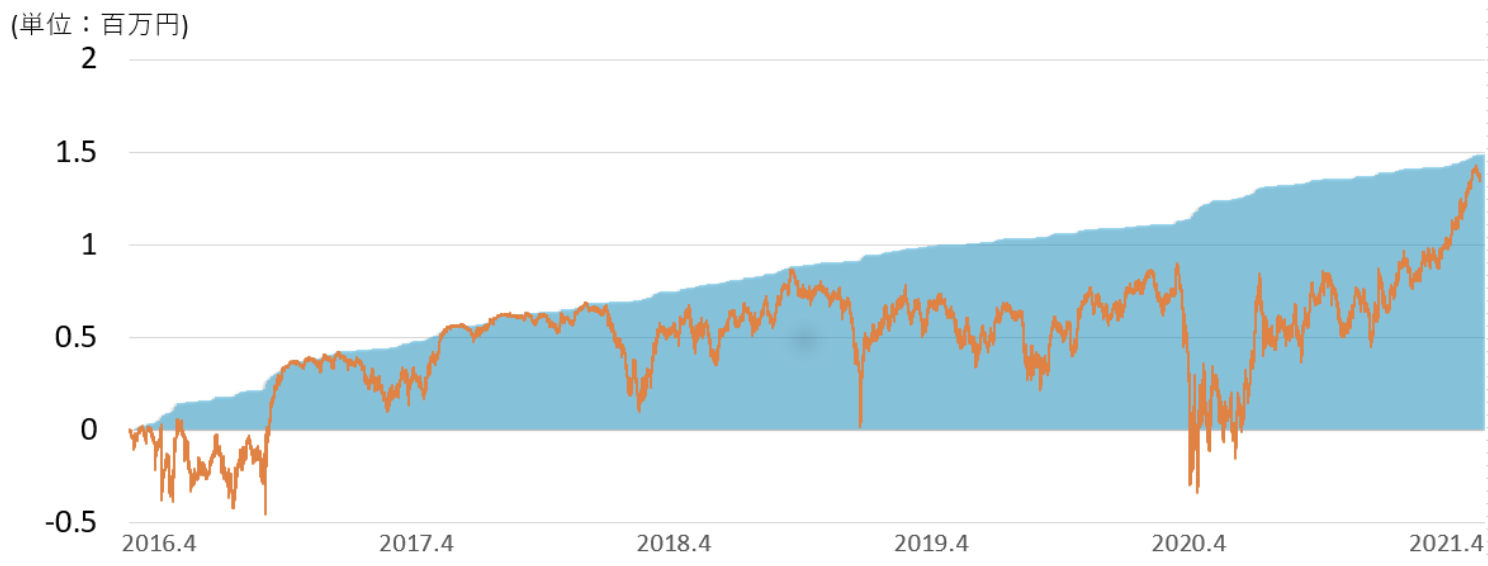

「せま得」なしの場合

まずは通常パターン。(利確幅:1000円)

買いトラップだけでも、そこそこのパフォーマンスが出せているあたり、さすがCAD/JPYです。

- 累計利益:1489000円

- 平均利益率:14.2%/年

- 最大含み損:-1519890円

- 最大必要資金:2096526円

しかしハーフ&ハーフではないため、流石に実現損益の上下が目立ちますね。

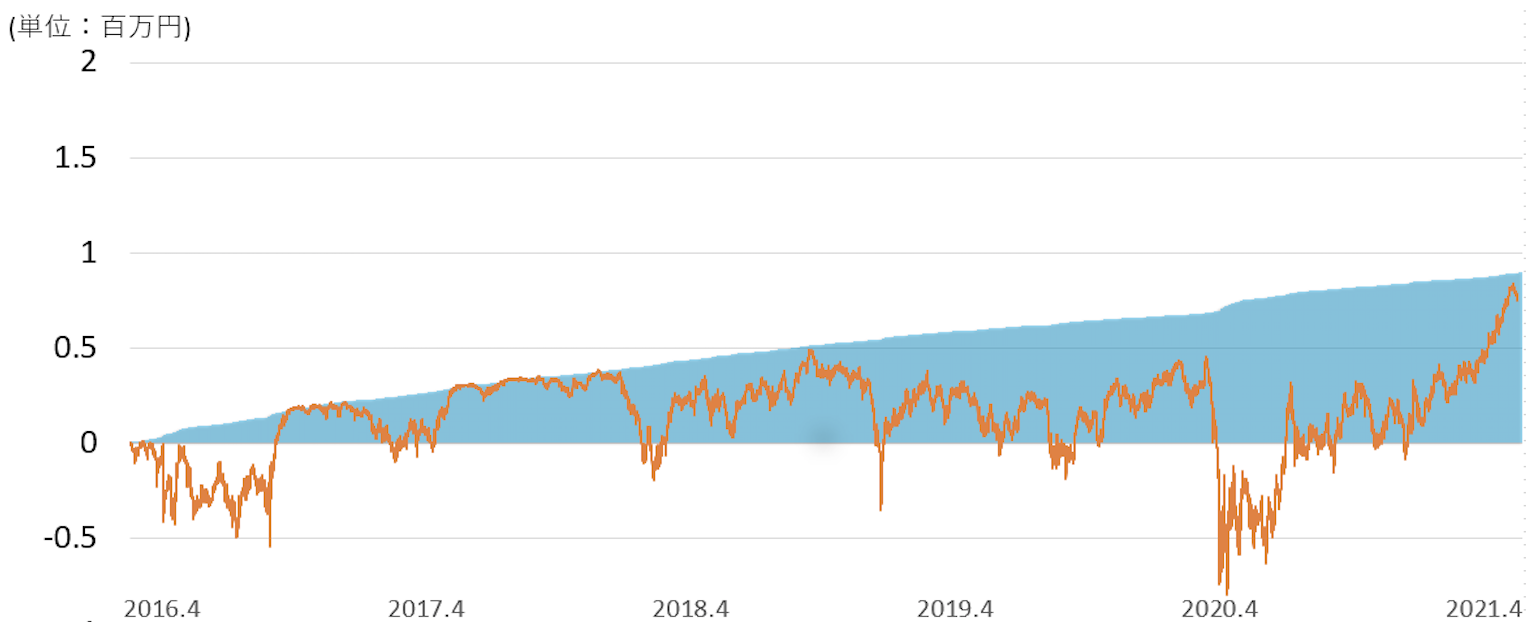

「せま得」ありの場合

続いては、「せま得」を適用したパターンです。(利確幅:1000円→200円)

以下の結果より、「せま得」を適用しても、スワップの恩恵が小さいことが分かると思います。

- 累計利益:899402円(スワップ:19602円含む)

- 平均利益率:8.6%/年

- 最大含み損:-1519890円

- 最大必要資金:2096526円

例え5年間運用したとしても、スワップは約2万円分しか付与されず、やはり全体の累計利益も少ないです。

だとすれば、今まで通りの運用を継続した方が、まだマシなのではないでしょうか。

ただ、AUD/NZDの場合は、優遇スワップの恩恵(買:-10円→0円 売:-5円→0円)も大きく、資金が毎日削られることもなくなるので、精神衛生上は良いかもしれないですね。

「せま得」のデメリットについて

「せま得」を適用する上で起こりうる、デメリットについて紹介していきます。

1:累計利益は減る傾向にある

私以外にも多くのブロガーさんが紹介していることではありますが、リピート系FX自動売買において、利確幅を大きくすると累計利益も増える、というデータがあります。

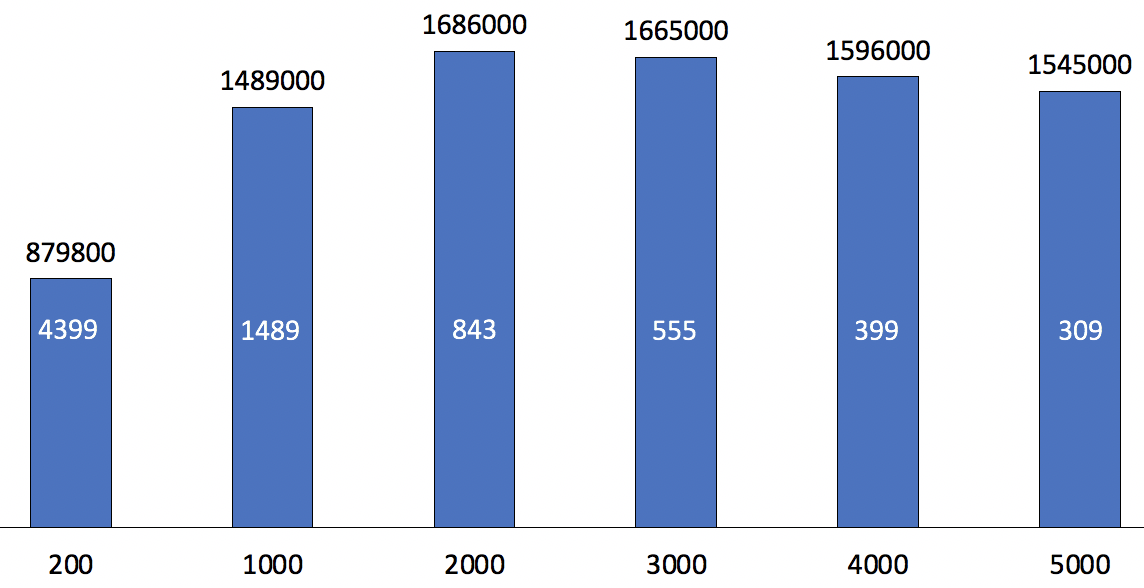

参考までに、上記の比較時に用いた設定で、利確幅ごとに累計利益がどのように異なるのか、ご覧ください。

この結果だけ見ると、利確幅200円と2000円では、約2倍近くもの差があることが分かります。

ただ、今回バックテストに用いたヒストリカルデータは1時間足なので、より細かな1分足で検証すれば、利確幅200円の結果はもう少し上ブレるでしょう。

しかしそれにしても、利確幅の広さが累計利益を多くすることも明らかです。

「せま得」では決済トレール使えないということなので、過去の傾向から考えれば、やはり累計利益は減ってしまうと考えるのが妥当でしょう。

2:決済手数料が増える

例えばCAD/JPYのスプレッドが4.0銭だった場合、0.1Lotのトレードで1回で4円の手数料が掛かります。

上の棒グラフの結果から比較すると、利確幅200円の決済回数は約4400回、つまり決済手数料は17600円(4円×4400回)です。

一方で、利確幅1000円の決済回数は約1500回、決済手数料は6000円程度で済むというわけですね。

こういった手数料の差は、最初のうちは微々たるものではありますが、何回もリピートさせることを前提にしている以上、無視するわけにはいきません。

「せま得」のメリットについて

「せま得」を適用するメリットもいくつかあったので、紹介しておきます。

1:ほぼ毎日決済しそう

「せま得」で推奨する値幅について、マネスクは次のように述べています。

>1日1回のリピート体験を目指していただくためです。

さすがに毎日は厳しいかもしれないですが、ある程度までは実現できそうです。

というのも、検証に用いた1280日(直近5年間の平日)のうち、806日は+-20pips以上の変動があったので、どこかしらのポジションが決済されることになります。

コンスタントに決済利益が入れば、複利効果も活かしやすいので、早いうちから利益が使えるのは1つのメリットかなと考えました。

2:時流にフィットする可能性もある

今回の検証で最も強調したいのは、このメリットです。

これからの時代、もしかしたら今までのような値動きは期待できないのではないか、そう考えることはないでしょうか。

特に最近、Twitterでは以下のようなつぶやきが多く見られます。

最近、相場が全然動かない…

この要因の1つとして、仮想通貨を筆頭に金融商品が多角化し、為替相場に流入するお金が以前より少なくなったからではないか、と個人的には考えています。

さて話を戻して、狭い利確幅が今後の時流にフィットするのではないか、そう考えるに至ったのはデータを1つ紹介します。

以下のグラフは、CAD/JPYの1日の変動率を分布したものです。

2016〜2018年までは変動率も大きい一方で、2019年以降は、変動率が大きい日数自体も減っています。

少し分かりにくいかもしれませんが、以前までの変動率は、-1%〜1%の区間で頻繁に値動きしていましたが、最近は殆ど-0.5%〜0.5%の区間に収まっていたのです。

つまり今後においては「せまい利確幅の方が有利である」、そのような時代が来ないとも言えないのが、最近の為替相場の現状だと考えました。

適切な利確幅というのは、トラリピにおける永遠の課題の1つでありますが、これからは時流に合わせて調整するというのが、選択の1つになるかもしれませんね。

執筆後記

検証してみて思ったことは、CAD/JPYに関して言えば、スワップの恩恵が少ないことです。

ただ記事中でも触れましたが、AUD/NZDの方はスワップの優遇も大きくなるので、人によっては「せま得」を適用するメリットはあるかもしれないですね。

結局ユーザーとして嬉しいのは、1日1回のリピートよりも、累計利益が大きくなること。

そのため、結果にこだわる熱心なトラリパーであれば、徐々に手動トラリピに移行していくというのも一案ですね。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C101808&lc=PAN1&isq=66&psq=0)