こんばんわ、アビ(@chan_abi_blog )です。

みなさん本日も順調にトラリピ運用できていますでしょうか?

初心者の方にとって、トラリピ系FX自動売買で最初の関門となるのが通貨ペア選びです。

そこでユーザにとって気になるのは以下の点だと思われます。

- どれくらいの運用資金が必要?

- いくらの利益が得られそう?

- 最大含み損の大きさは?

- どれくらいの期間抱えるの?

これらの数字を確認した上で、運用する通貨ペアを選びたいはず。

通貨ペア次第でパフォーマンスも大きく異なるので、慎重になって然るべきです。

本記事ではその疑問にお答えすべく、過去データを用いてバックテストにより検証し、上記の疑問についてまとめましたので参考にして頂ければ幸いです。

トラリピでおすすめの通貨ペアとは

本記事では、トラリピでおすすめの通貨ペアをランキング形式で発表していきますが、その前におすすめ通貨ペアの評価基準を定義します。

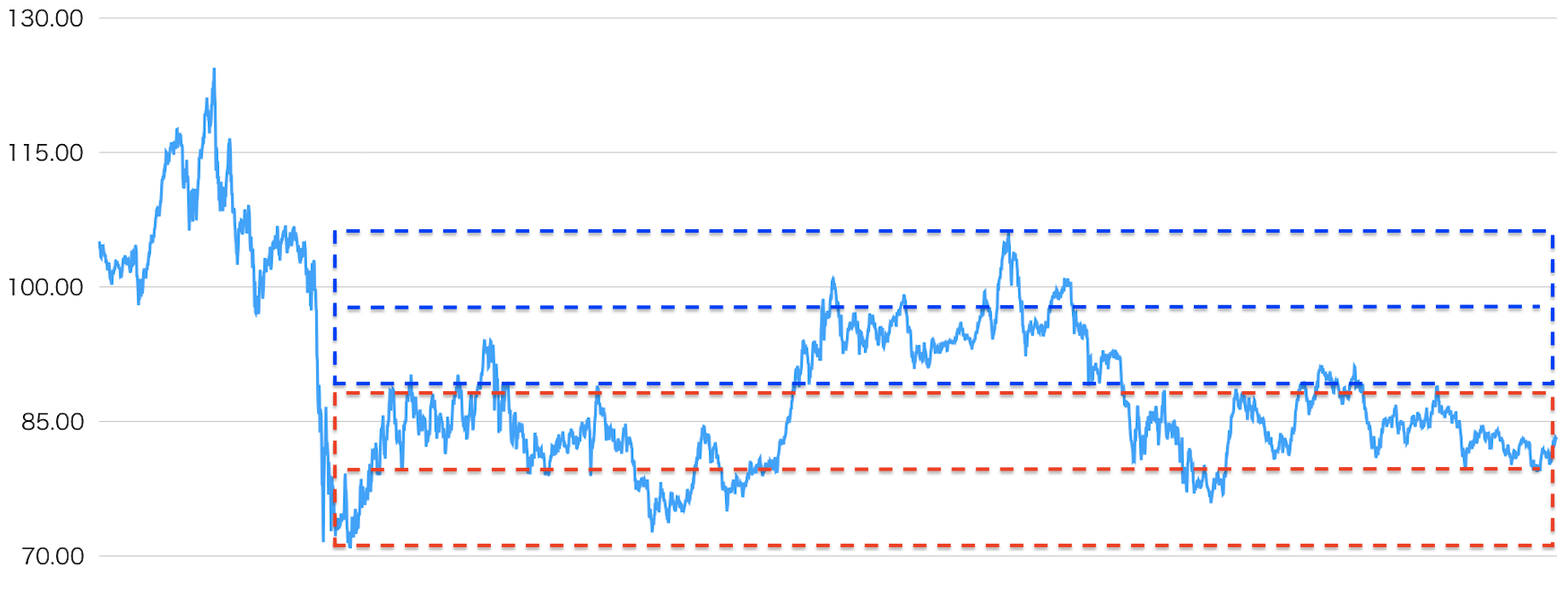

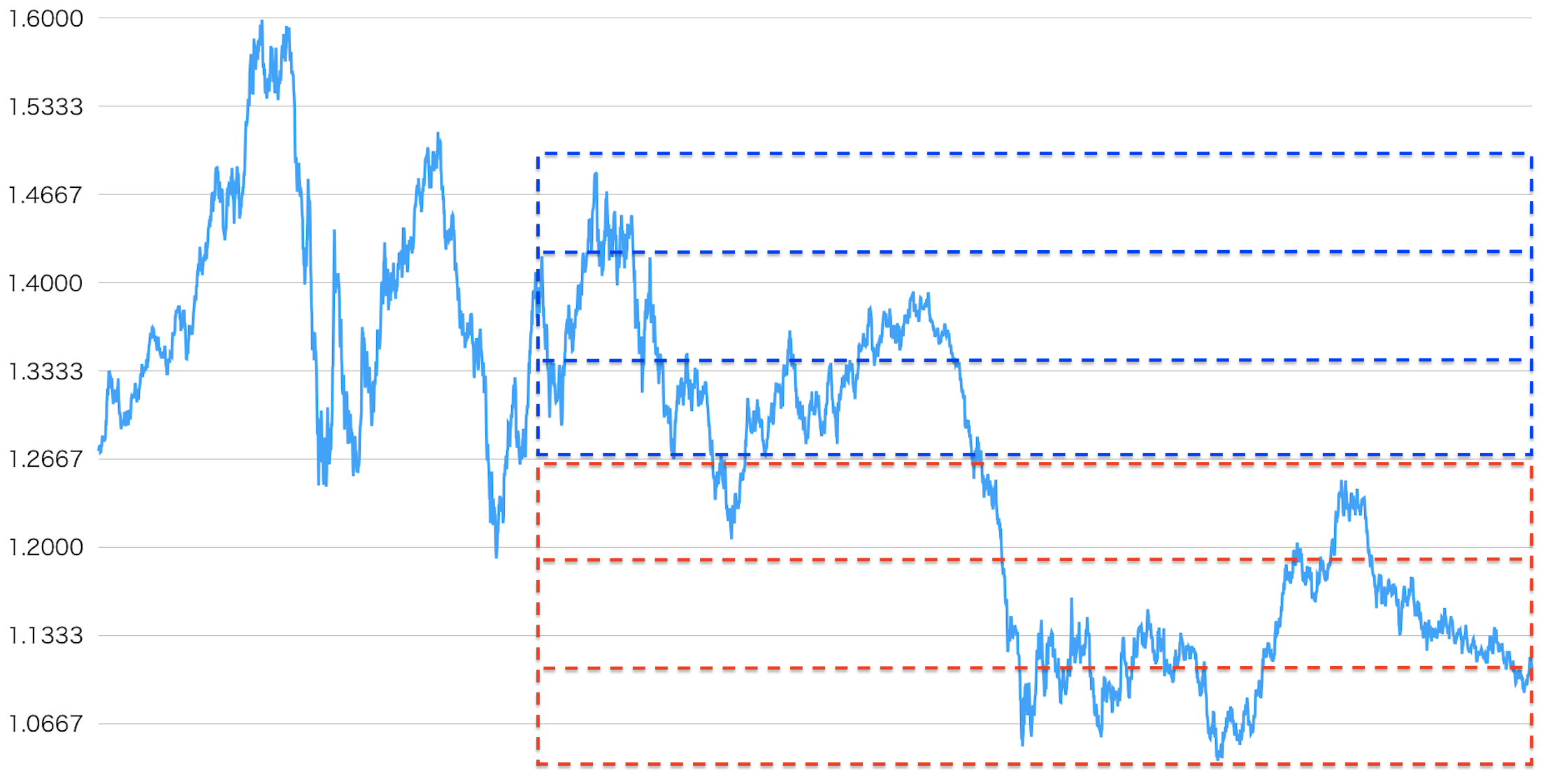

評価基準1:レンジ相場を形成する通貨ペア

通貨ペア選びで最も重視すべき点は、レンジ相場(為替レートが一定のレート帯を行き来する相場)を形成できているかどうかです。

トラリピでは、レンジ相場圏内に『ハーフ&ハーフ』で指値トラップを仕掛けることが、最も資金効率が良いと結論が出ています。

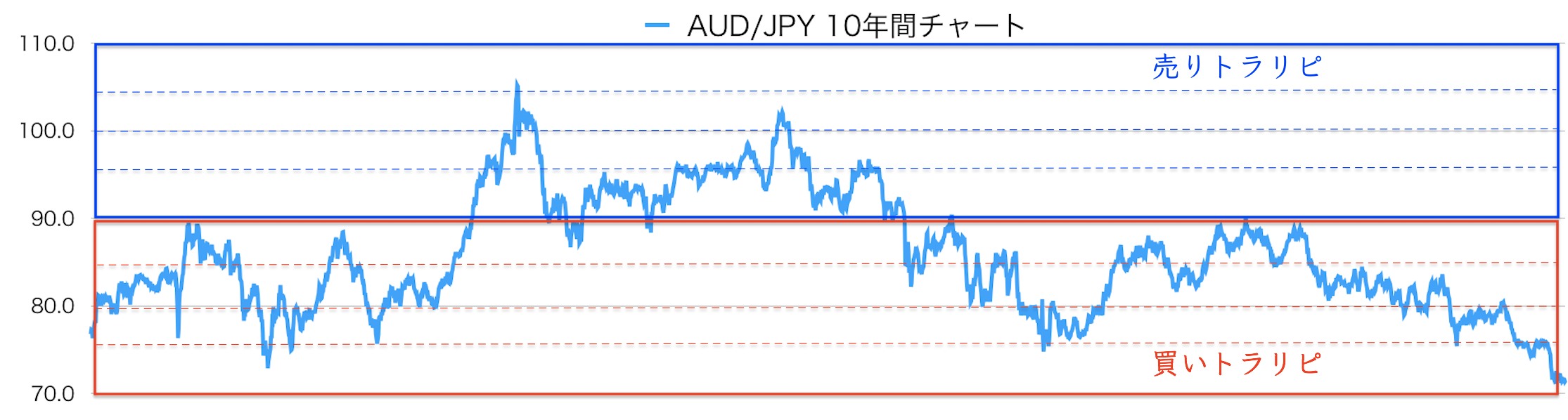

長期チャートにハーフ&ハーフを仕掛けたイメージ↓

上記の参考記事の検証結果を見て頂ければ分かりますが、『ハーフ&ハーフ』は通常のトラリピと比べ、含み損を小さくさせることができます。

必要運用資金=証拠金+含み損益 であるため

含み損が少なくなる→必要資金が小さくなる→利回りが向上する

したがって通貨ペア選びの最重要ポイントは、レンジ相場を形成して『ハーフ&ハーフ』で運用できることとします。

※上記より、チャートが下落基調である新興国通貨に関して本記事では対象外としました。

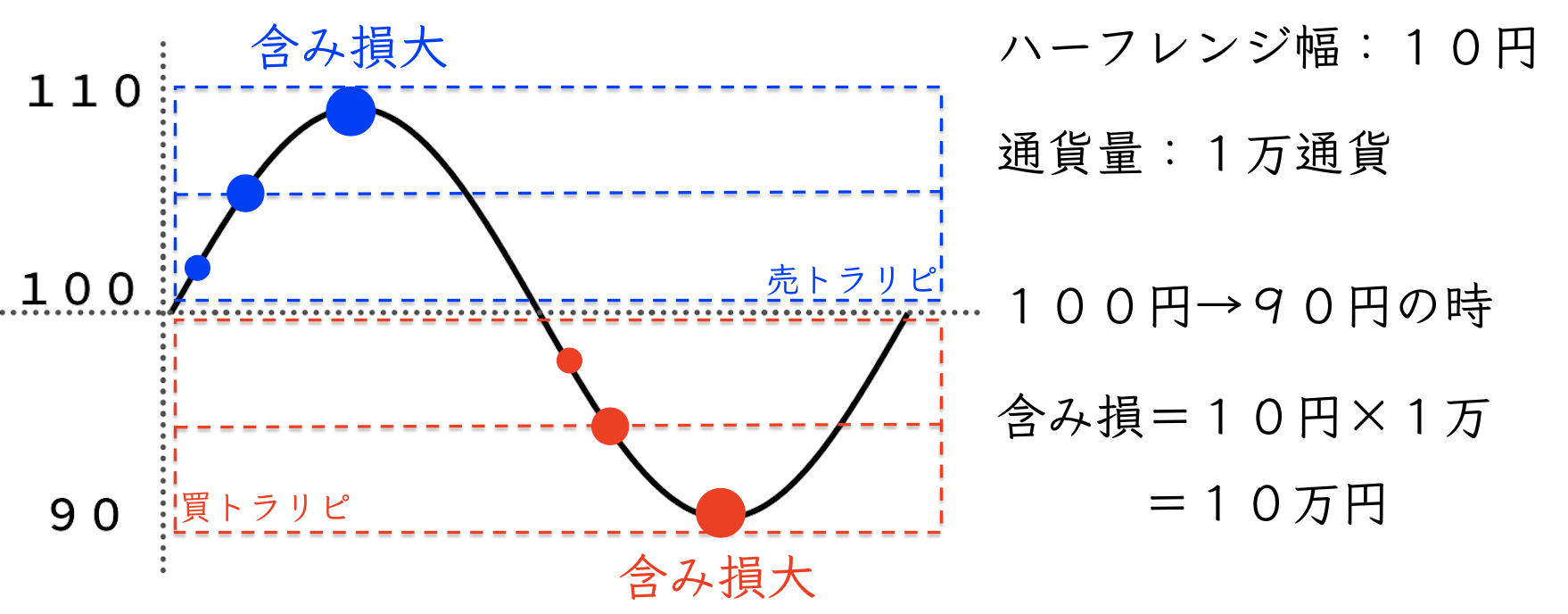

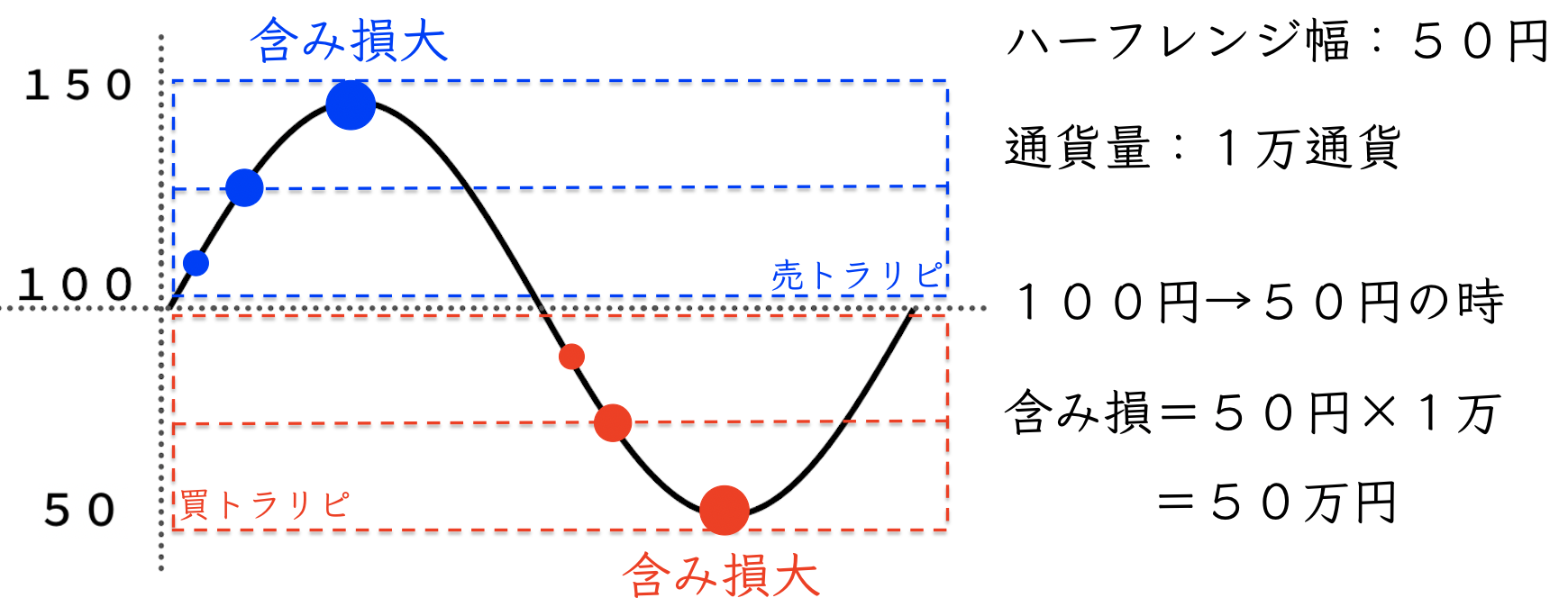

評価基準2:レンジ幅が狭い

レンジ幅(最高値と最安値の幅)が狭いということは、次の2つのメリットを持っています。

- トラップ本数が少なくて済む→必要証拠金を節約

- 変動値幅が狭い→最大含み損を縮小

特に最大含み損が縮小される効果は大きく、できればハーフレンジ幅10円内の通貨ペアが理想です。

レンジ幅と含み損の関係イメージ↓

上記でも触れましたが、含み損を抑えることができれば必要運用資金も少なく済むため、レンジ幅が狭いほどコストパフォーマンスが向上します。

評価基準3:バックテストの検証結果

通貨ペアランキング作成にあたり、過去データ(日足)を用いたバックテストにより検証を行います。

バックテストの条件は以下の通り。

- 運用期間:過去10年間(2010〜2019)

- トラップ範囲:最安値と最高値をカバーしてハーフ&ハーフ

- 指値値幅:0.10円(対円) 0.0010ドル(対ドル)

- 通貨量:1000通貨

上記の条件でバックテストを行うことで

- 過去10年間でどれくらい利益がでたか

- 最大含み損はいくらか

- 用意すべき運用資金はいくらか

- 運用資金に対するリターンはいくらか

- どれくらいの期間含み損を抱えたか

これらの問題について検証を行なっていきます。

とりわけ最大含み損、および含み損を抱えている期間については重点的に評価するつもりです。

※本記事で用いるデータは日足チャートです。

現実同様の結果を得るためには1分足チャートで考量する必要があります。

本記事の内容は、あくまでも運用にあたり最低限これだけの利益は取れたという目安としてお考えください。

実際得られる利益は本記事で掲載している利益よりも大きいはずです。(値動きの多さ:1分足 > 日足なので)

含み損や必要運用資金については、ほぼ同じと考えていただいて結構です。

評価基準4:通貨国の安定性

通貨ペアを発行している国が財政破綻した場合、もしくは財政難が浮き彫りになった時、相場のレートが大暴落するリスクがあるので、目安として国債格付けに注目しています。

※本記事ではS&Pの信用尺度を採用して評価します。

- 国債の信用度を記号でレーティングしたもの

- 評価が高い国ほど財政破綻のリスクが低く安定している

基本的に通貨の価値は国力や安定性を反映するのが常であり、国債格付けが高い国ほど、通貨レートが安定します。

格付け評価の高い国の通貨ペアは、短期的に暴騰・暴落してもいずれは適切なレート帯に戻っと来る可能性が高いので、レンジ相場を形成しやすい特徴を持ちます。

トラリピ おすすめ通貨ペア ランキング

ここから本記事の主題、各通貨ペアについてランキング形式で発表していきます。

評価基準は前節で説明した通りです。

- レンジ相場を形成する通貨ペア

- 最高値と最安値の幅が狭い

- バックテストの検証結果

- 通貨国の安定性

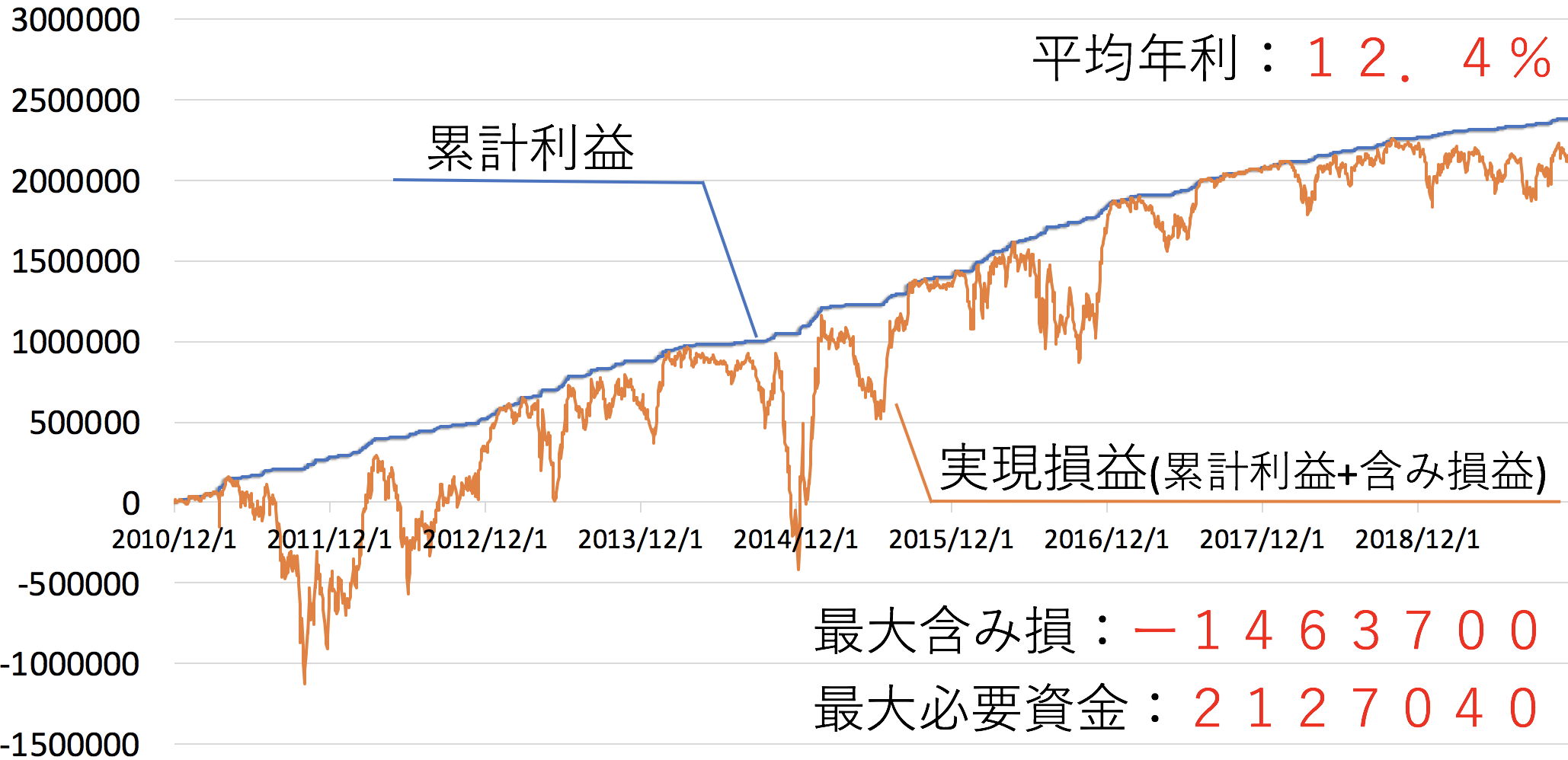

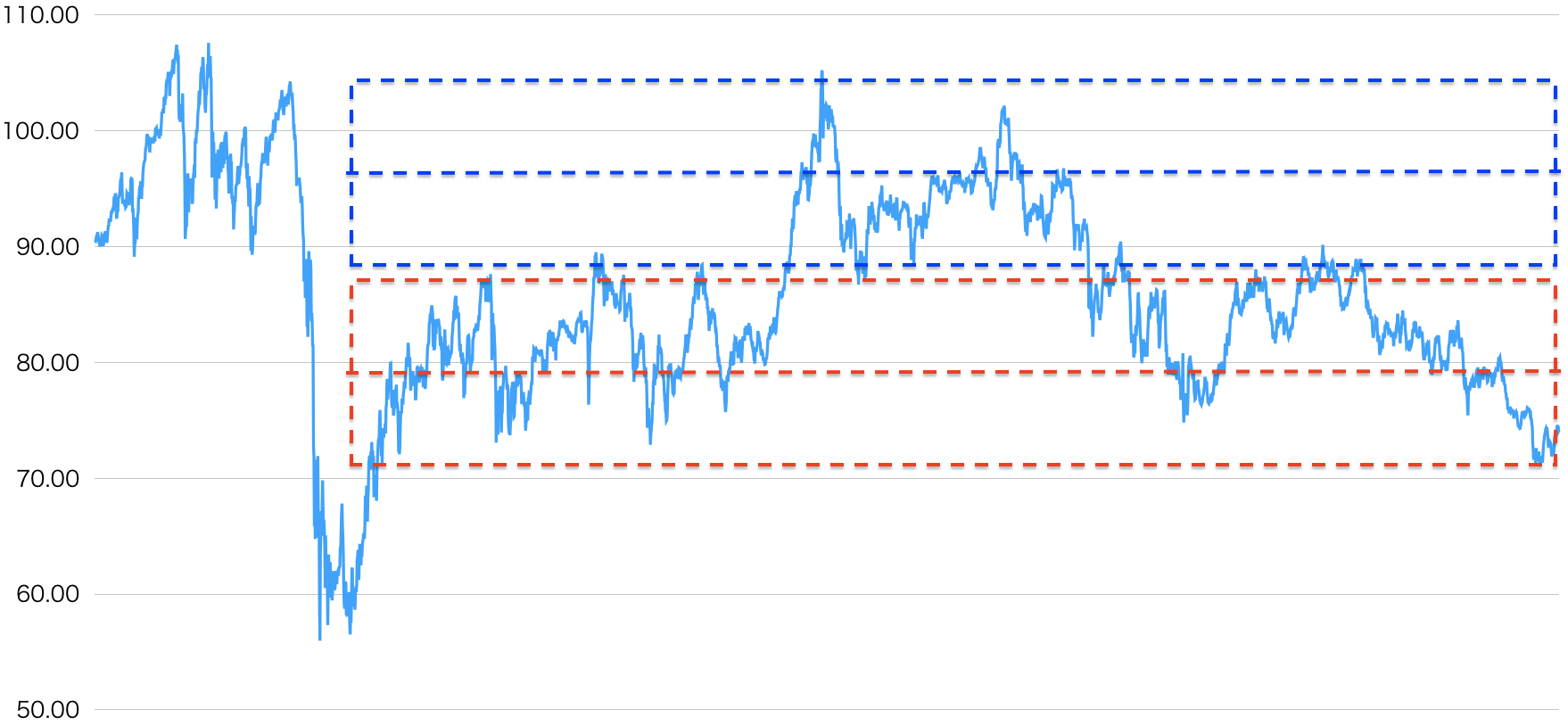

第1位: CAD/JPY ★★★★★

CAD/JPYは過去チャートで安定したレンジ相場を形成しています。

ハーフ&ハーフ:バックテスト検証結果↓

- 累計利益:2379000円

- 平均年利:12.4%

- 最大含み損:-1463700円

- 最大必要資金:2127040円

評価ポイントは次の通り

- 平均年利12.4%:高水準(3位)

- レンジ幅:中(上下17円)→最大必要資金:少〜中

- 含み損を抱えない(累計利益=実現利益)期間が多々存在

- 国債格付け:AAA(最高評価)

平均年利も高水準で、含み損を抱えない期間が多いことを評価しました。

個人的に初心者に一番おすすめの通貨ペア。

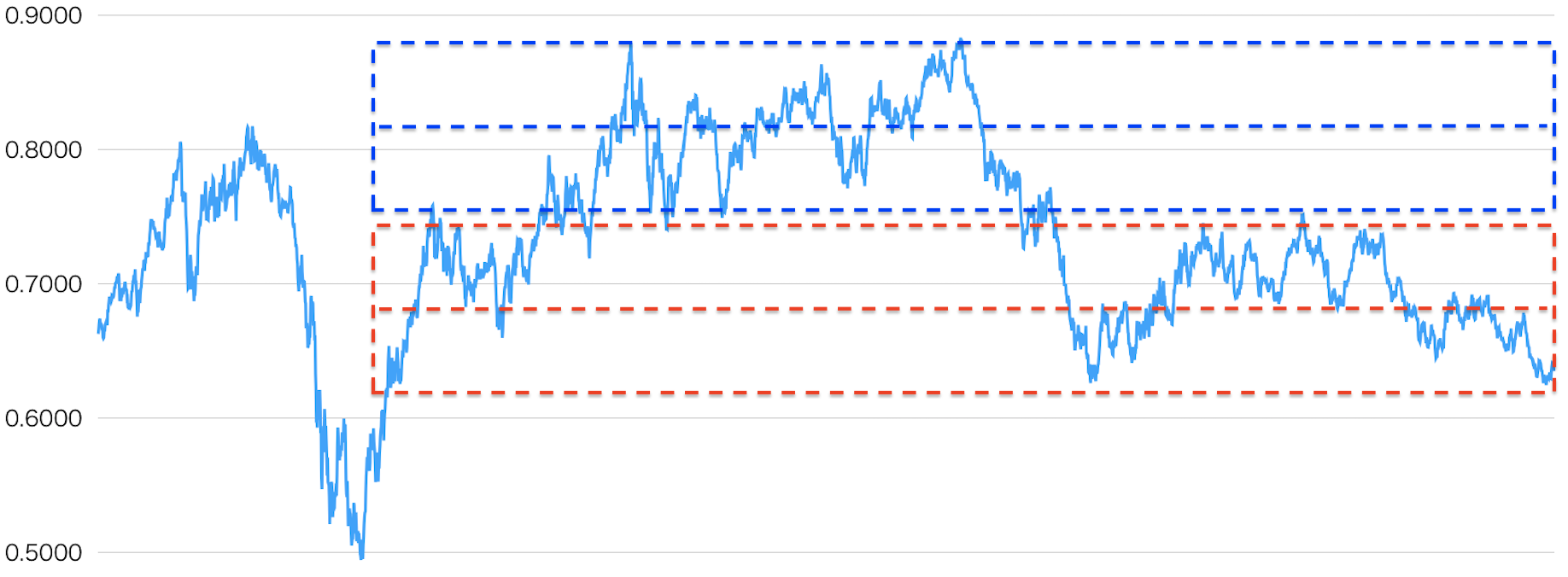

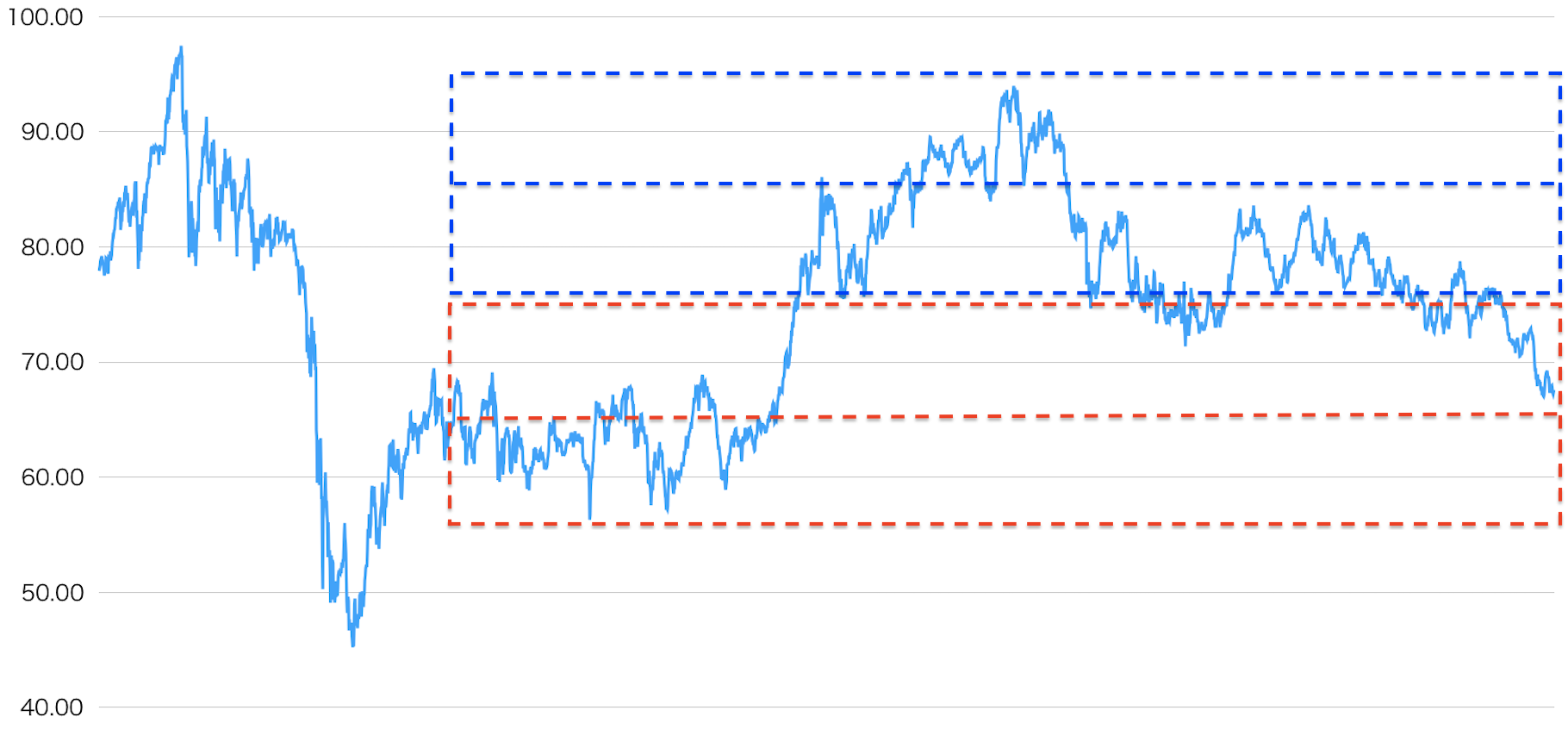

第2位: NZD/USD ★★★★★

買トラリピ・売トラリピ どちらの圏内においても安定したレンジ相場を形成しています。

ハーフ&ハーフ:バックテスト検証結果↓

- 累計利益:1855380円

- 平均年利:15.7%

- 最大含み損:-883116円

- 最大必要資金:1315657円

評価ポイントは次の通り

- 平均年利15.7%:最高水準(1位)

- レンジ幅:狭 →最大必要資金:少

- NZD&USD国債格付け:AA&AA+

運用資金に対するリターンが最も大きく、必要運用資金が少額であることが魅力。

実現損益もほぼプラス収支圏内を推移している文句なしの通貨ペア。

第3位: AUD/JPY ★★★★★

レンジ相場を形成しつつも、そこそこボラティリティ(値動きの激しさ)が大きいのがAUD/JPYの特徴です。

ハーフ&ハーフ:バックテスト検証結果↓

- 累計利益:2644000円

- 平均年利:13.8%

- 最大含み損:-1470500円

- 最大必要資金:2127040円

評価ポイントは次の通り

- 平均年利13.8%:高水準(2位)

- レンジ幅:中(上下17円)→最大必要資金:少〜中

- 含み損が大きくなり、累計利益と実現利益が時折に大きく乖離するのに注意

- 国債格付け:AAA(最高評価)

オーストラリアは27年間連続経済成長しており、安心して投資できる国です。

とはいえ値動きがやや大きめの通貨なので、ロスカットされないよう運用資金は多めに見積もる必要あり。

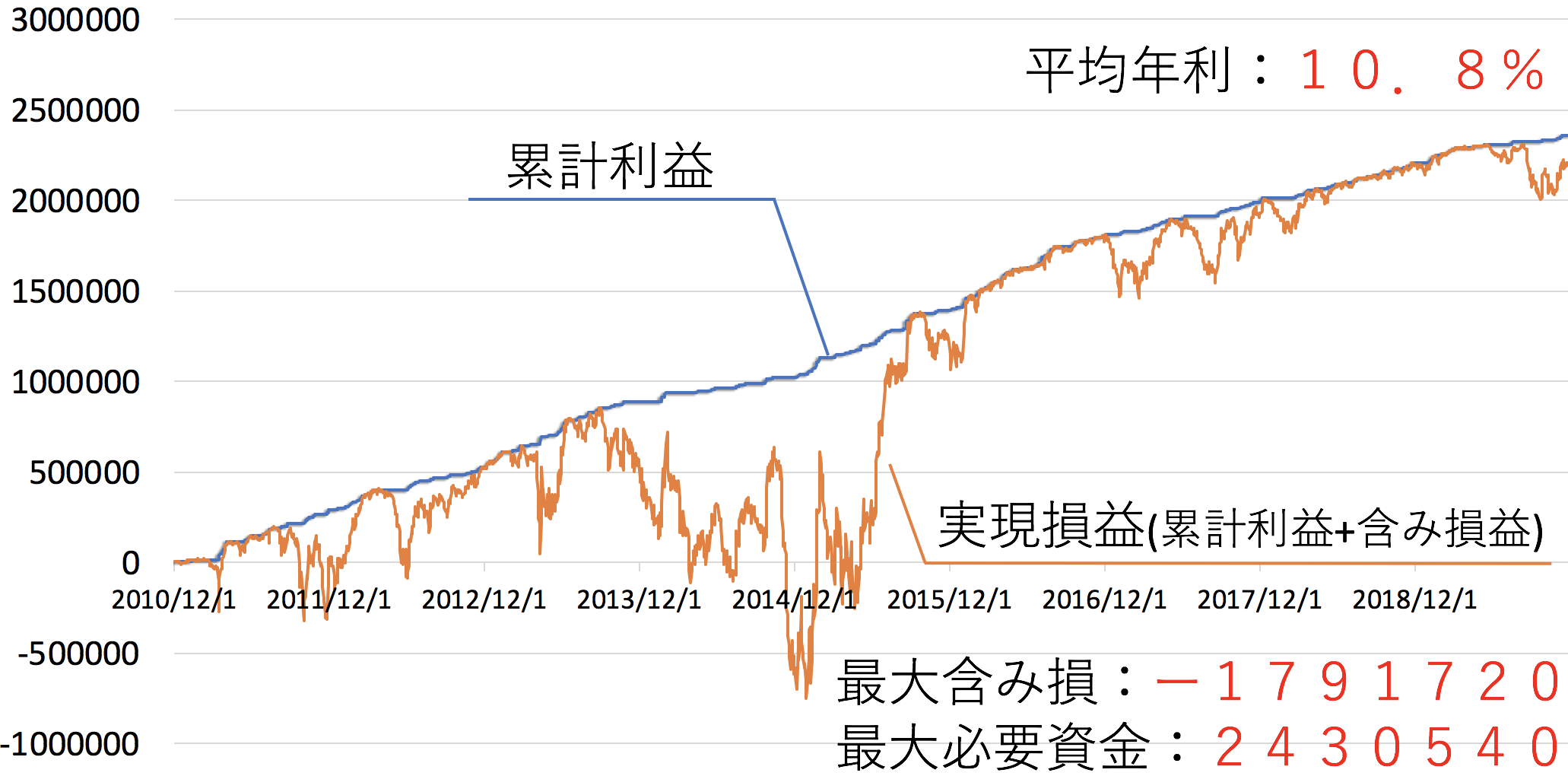

第4位: NZD/JPY ★★★★☆

約3年ごとにトレンド転換しており、近年は設定レンジの中央付近で推移しています。

ハーフ&ハーフ:バックテスト検証結果↓

- 累計利益:2354000円

- 平均年利:10.8%

- 最大含み損:-1791720円

- 最大必要資金:2430540円

評価ポイントは次の通り

- 平均年利10.8%:凡水準

- レンジ幅:中(上下19円)→最大必要資金:少〜中

- 2015年以降はほぼ含み損抱えず

- 国債格付け:AA(高評価)

直近4年間は、累計利益≒実現損益になっているため、含み損を抱えていません。

2013〜2015年までのトレンド転換で高値圏に入った時は、大きく含み損を抱えているので、他の通貨と組み合わせて運用してリスクヘッジすればより堅調な運用が期待できます。

第5位: EUR/JPY ★★★★☆

EUR/JPYは2番目に値幅の広い通貨ペア。

1通貨あたりの価格が高いため、他通貨ペアと比べて多くの運用資金が必要。

ハーフ&ハーフ:バックテスト検証結果↓

- 累計利益:3657000円

- 平均年利:7.8%

- 最大含み損:-3837835円

- 最大必要資金:5189940円

評価ポイントは次の通り

- 平均年利7.8%:凡水準

- レンジ幅:大(上下25円)→最大必要資金:多

- 複数国通貨なので通貨自体の信用度は高め

値幅が大きい通貨ペアは、含み損の振れ幅が大きいため運用資金は多めに用意する必要があります。

そのため運用資金に対するリターンの割合はそこまで高くありません。

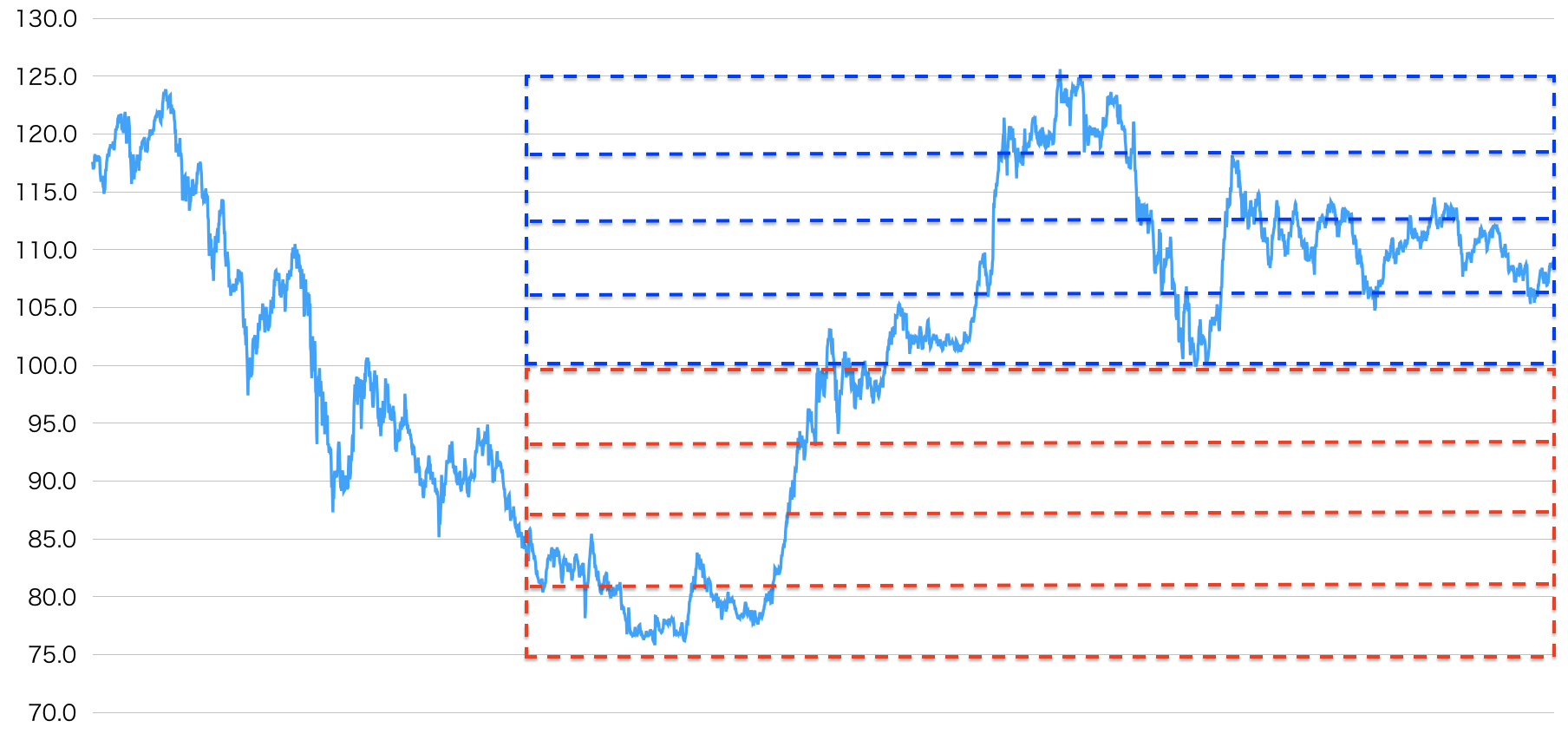

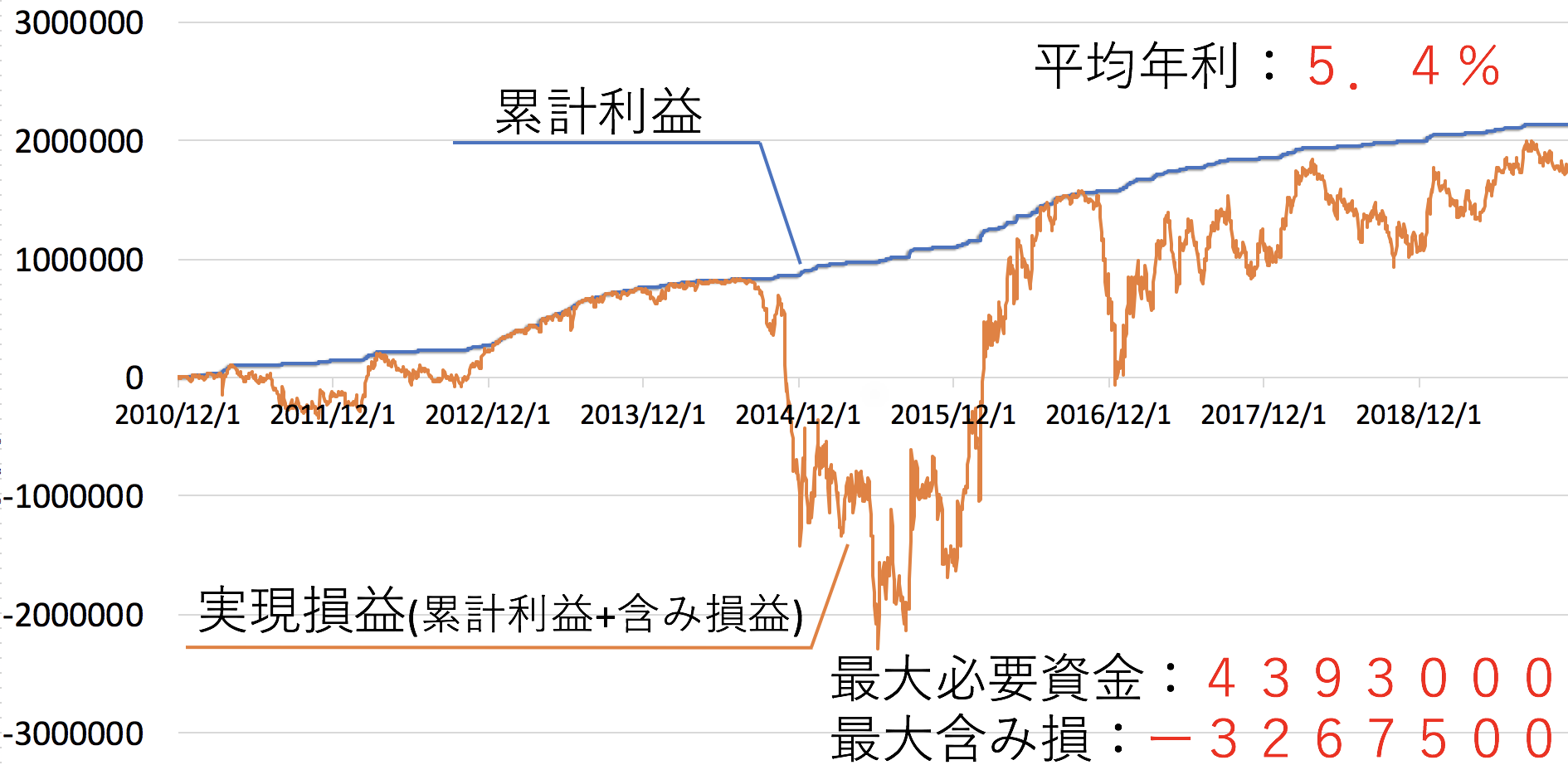

第6位: USD/JPY ★★★☆☆

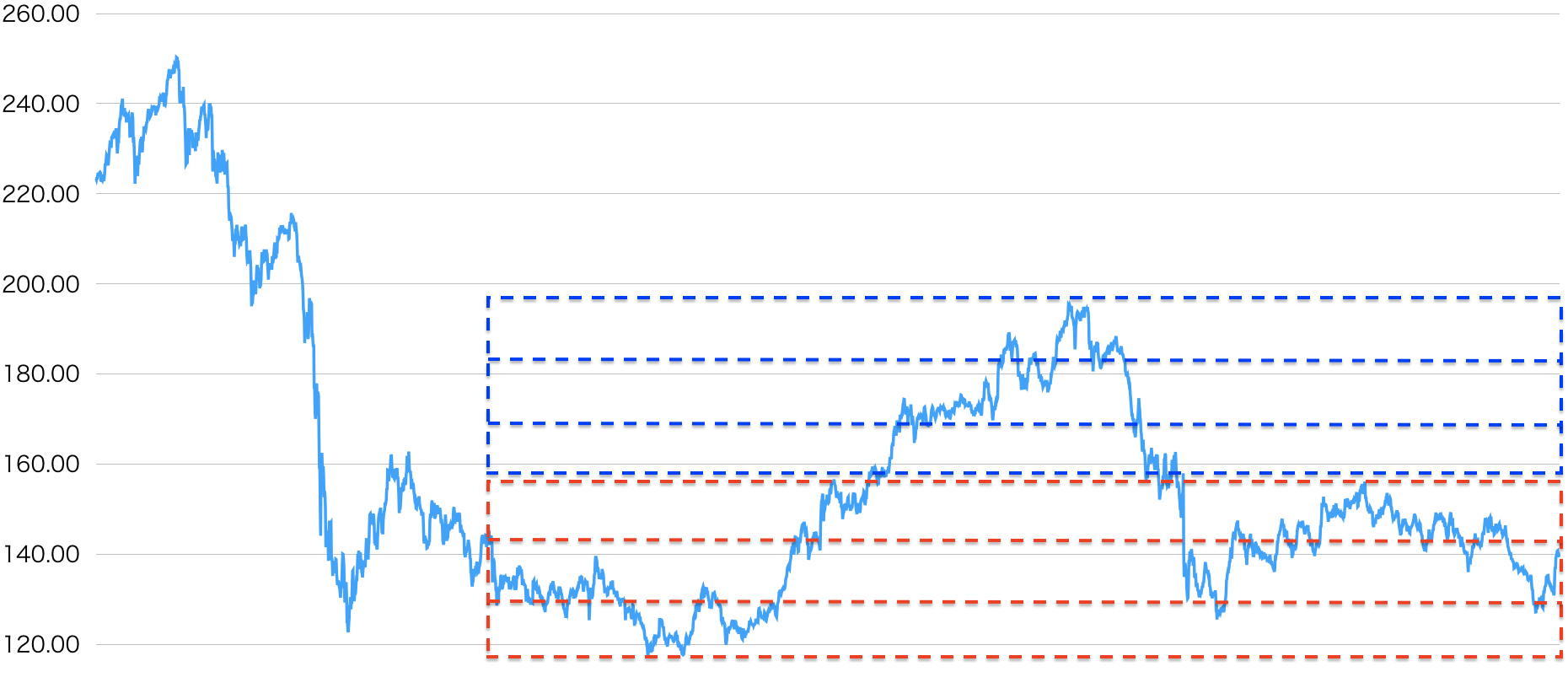

USD/JPYは、チャート前半は買トラリピ、後半は売トラリピとハッキリと別れる値動きです。

ハーフ&ハーフ:バックテスト検証結果↓

- 累計利益:2140000円

- 平均年利:5.4%

- 最大含み損:-3267500円

- 最大必要資金:4393000円

評価ポイントは次の通り

- 平均年利5.4%:低水準

- レンジ幅:大(上下25円)→最大必要資金:多

- 為替レートの値動きが多くない

- 国債格付け:AA+(高評価)

日本で最も多く取り扱われている通貨ペアですが、長期で見るとパフォーマンスは良くありません。

レンジ幅が大きい割に値動きが少ないので、思ったより利益が取れていない結果となりました。

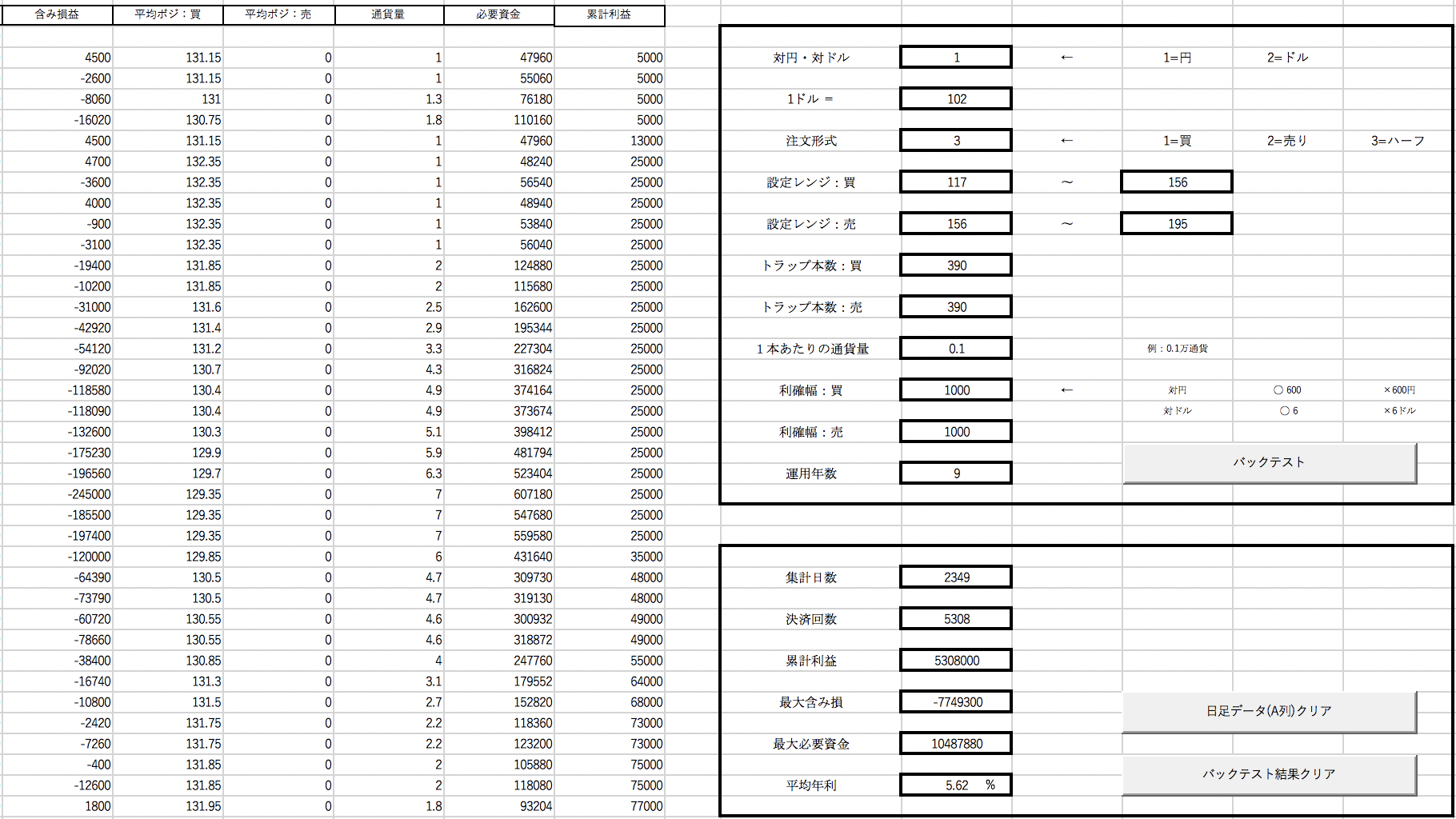

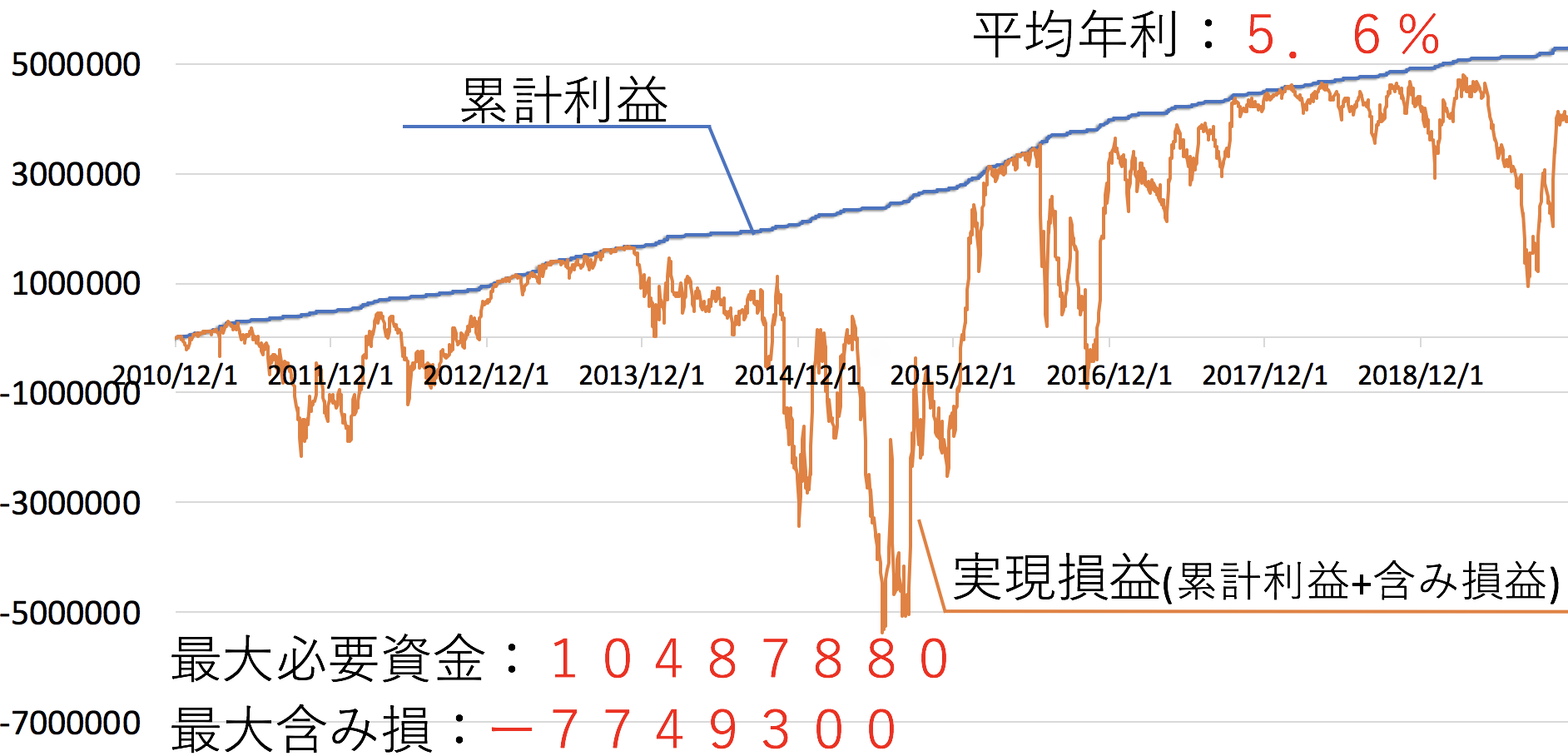

第7位: GBP/JPY ★★★☆☆

チャートを見てわかる通り、ボラティリティ(値動きの激しさ)が最も大きく、殺人通貨の異名を持つ通貨。

ハーフ&ハーフ:バックテスト検証結果↓

- 累計利益:5308000円

- 平均年利:5.6%

- 最大含み損:-7749300円

- 最大必要資金:10487880円

評価ポイントは次の通り

- 平均年利5.6%:低水準

- レンジ幅:極大(上下40円)→最大必要資金:極多

- 最大必要資金1000万円超え

- 国債格付け:AA+(高評価)

値幅が大きすぎるため手を出しにくい通貨ペア。

ブレグジット以降は120〜160円のレンジ相場を形成しているので、指値トラップを仕込むなら、ある程度のレート帯を絞ることを推奨。

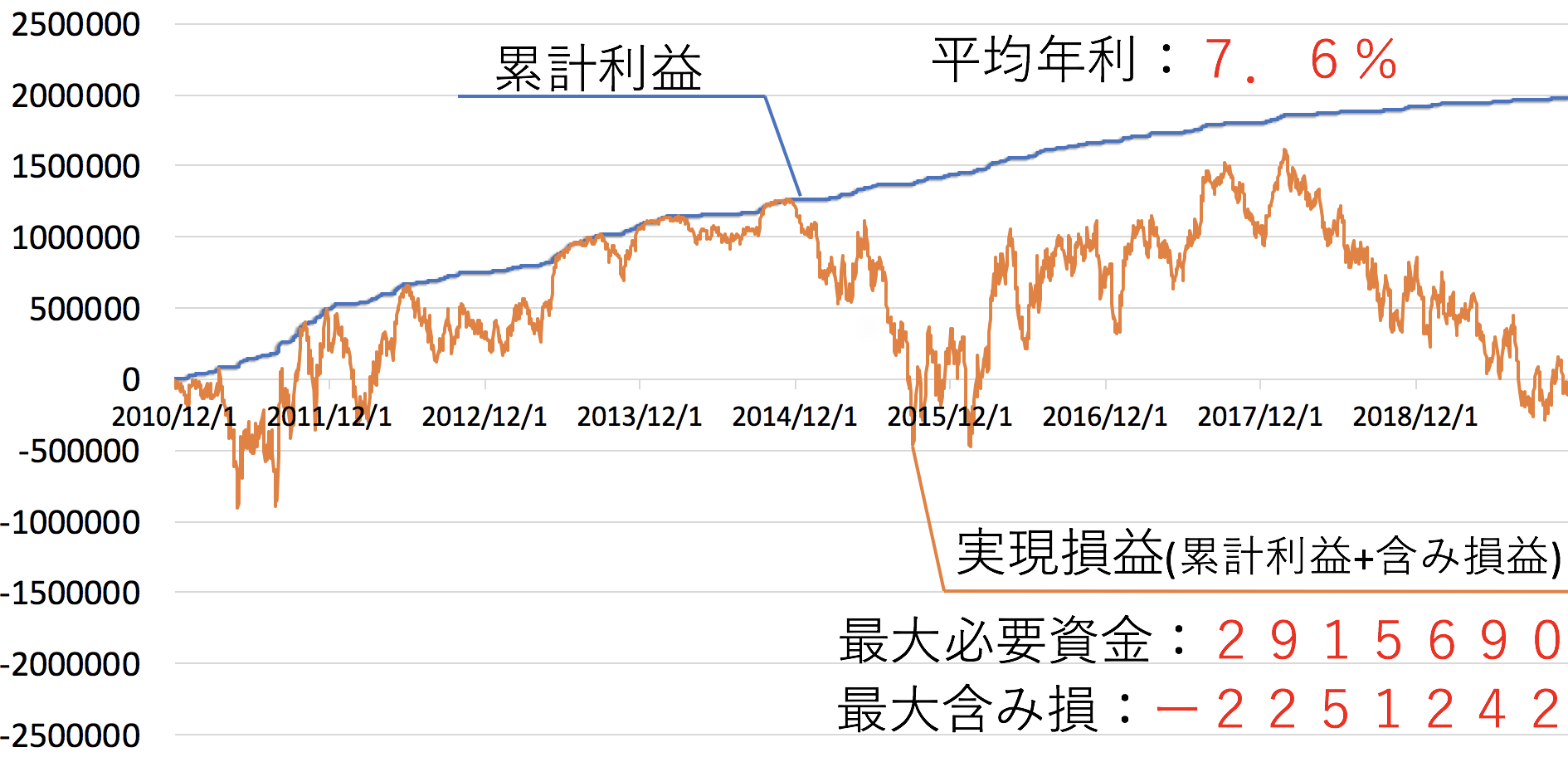

第8位: AUD/USD ★★☆☆☆

2011年をピークに緩やかな下落が続いるため、長期的なトラリピには向いていない通貨ペアと見ています。

ハーフ&ハーフ:バックテスト検証結果↓

- 累計利益:1980840円

- 平均年利:7.6%

- 最大含み損:-2251242円

- 最大必要資金:2915690円

評価ポイントは次の通り

- 平均年利7.6%:中水準

- レンジ幅:大(上下0.21ドル)→最大必要資金:多

- 緩やかに下落しているため、買トラリピ圏内に入ると実現損益の伸びが悪い

- AUD&USD国債格付け:AAA&AA

2016年以降は下落が収まっているので、レンジ相場と言えなくもないです。

とはいえ、あえてこの通貨を選ぶ理由もないと思います。

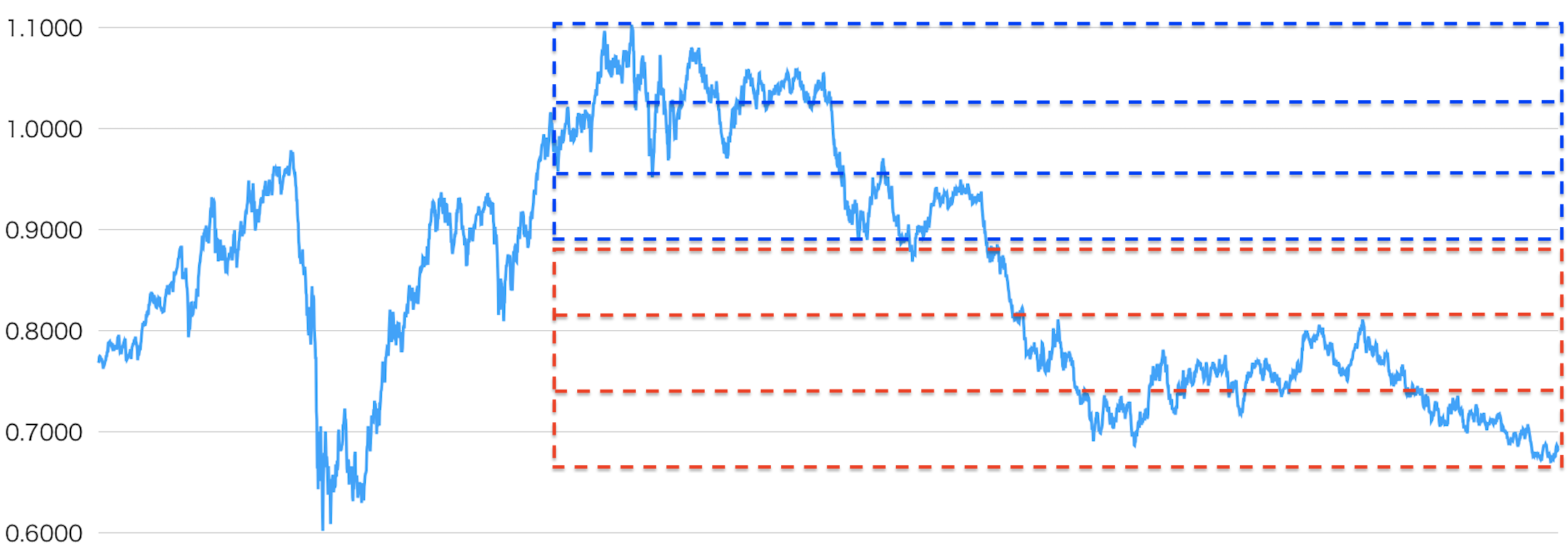

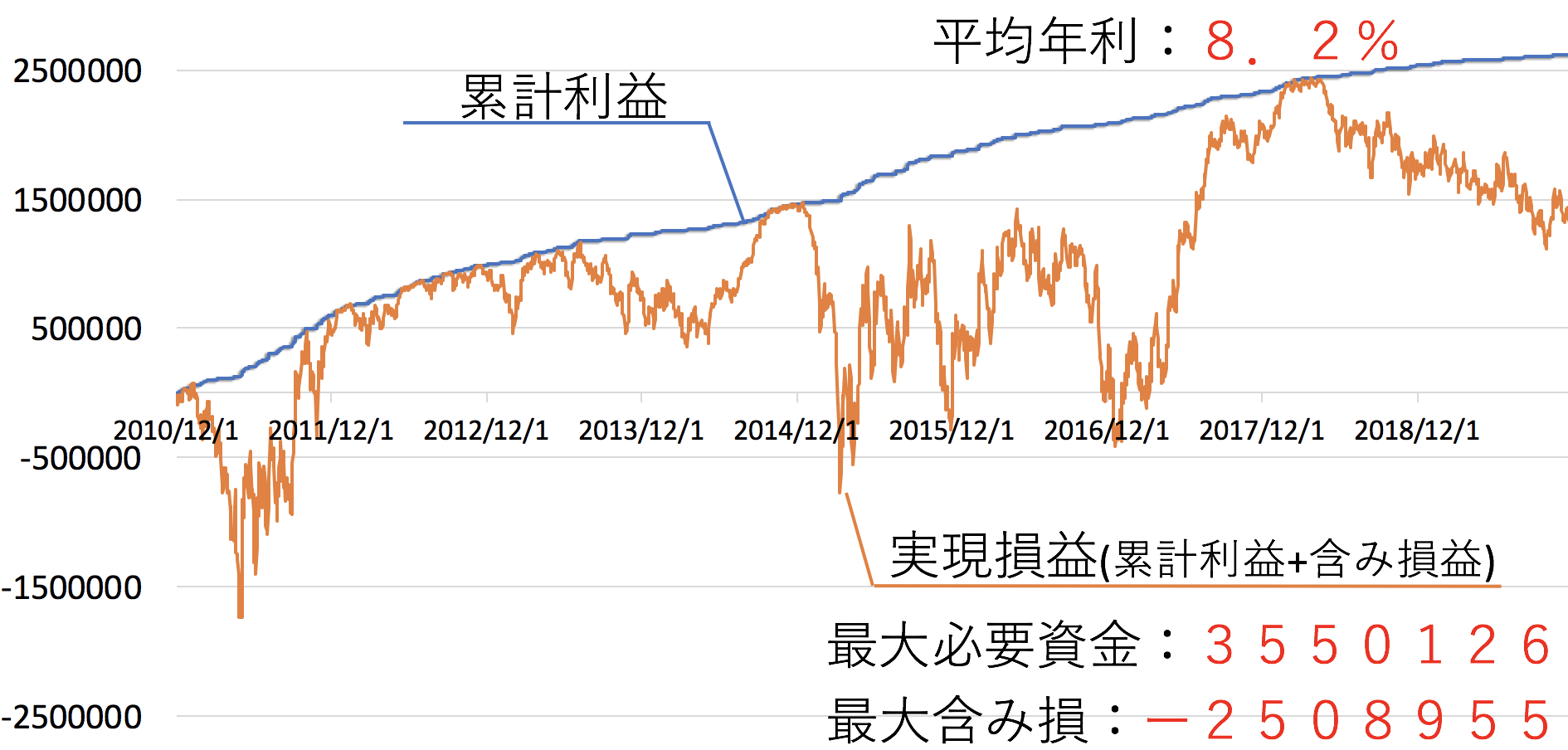

第9位: EUR/USD ★★☆☆☆

AUD/USDと同じくチャートの形状は右肩下がりのため、長期的なトラリピ運用は推奨できません。

ハーフ&ハーフ:バックテスト検証結果↓

- 累計利益:3550126円

- 平均年利:8.2%

- 最大含み損:-2508955円

- 最大必要資金:3550126円

評価ポイントは次の通り

- 平均年利8.2%:中水準

- レンジ幅:大(上下0.23ドル)→最大必要資金:多

- 2014年以降ほとんどの期間含み損を抱えている

- AUD&USD国債格付け:AAA&AA

運用資金に対してのリターン割合は悪くないですが、2014年以降はほとんどの期間で含み損を多く抱えているので、この順位としました。

トラリピ おすすめ通貨ペア まとめ

おすすめ通貨ペアランキング 結果

本記事ではトラリピ運用でおすすめ通貨ペアをランキング形式でお伝えしました。

おすすめの通貨ペアをまとめると以下の通りです。

- 1位:CAD/JPY

- 2位:NZD/USD

- 3位:AUD/JPY

- 4位:NZD/JPY

これらの通貨ペアであれば、比較的含み損を抱えづらいので、少額資金で始めることができます。

初心者にもおすすめの通貨ペアです。

またバックテストで検証したところ、ほとんどの通貨ペアにおいて実現損益はプラス収支です。

つまりトラリピ使ったFXを投資から資産運用へ昇華させる考えは有効であると言うことができます。

今後の課題:複数通貨運用

本記事では単一通貨ペアに絞ってバックテスト検証を行いました。

そこで浮き彫りになった課題が含み損を抱えるタイミングです。

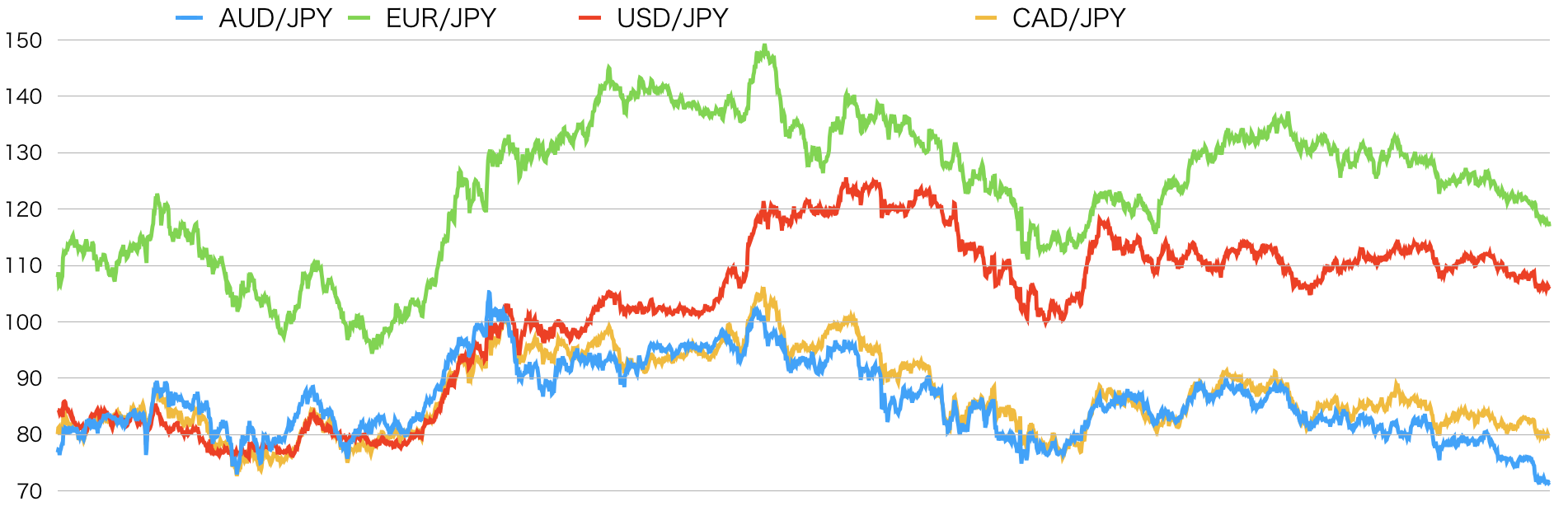

↑基本的に円高・円安によって各通貨の値動きは連動しています。

クロス円通貨の運用であれば、ある通貨ペアが含み損パンパンに抱えているとき、他の通貨ペアも同じように含み損を抱えている可能性が高いはずです。

そこで今後は同じタイミングで含み損を抱えないよう、クロス円・クロスドル通貨を上手く絡めて、複数通貨運用に注目してバックテストを検証していく次第です。

あらゆるパターンを試して、利益とリスク管理のバランスに優れた設定を追求していきますので、参考にしていただければ幸いです。